آشنایی با انواع سرمایه گذاری خطر پذیر(vc) + نمونه قرارداد vc ها

هر شرکت بزرگی کار خود را با یک ایده ناب آغاز میکند؛ اما نابترین ایدهها هم بدون تأمین مالی راه به جایی نخواهند برد. یک استارتاپ برای عملی کردن ایدههای خود به سرمایه کافی احتیاچ دارد. انواع سرمایه گذاری خطر پذیر (vc) از جمله روشهای پرطرفدار در زمینه تأمین مالی شرکتهای استارتاپی محسوب میشوند. بنابراین

هر شرکت بزرگی کار خود را با یک ایده ناب آغاز میکند؛ اما نابترین ایدهها هم بدون تأمین مالی راه به جایی نخواهند برد. یک استارتاپ برای عملی کردن ایدههای خود به سرمایه کافی احتیاچ دارد. انواع سرمایه گذاری خطر پذیر (vc) از جمله روشهای پرطرفدار در زمینه تأمین مالی شرکتهای استارتاپی محسوب میشوند. بنابراین آشنایی با سازوکار انواع سرمایه گذاری خطر پذیر (VC) میتواند برای هر کارآفرین و سرمایهگذاری مفید باشد.

سرمایه گذاری خطر پذیر (VC) چیست؟

سرمایه گذاری خطر پذیر شیوهای برای سرمایه گذاری در استارتاپها و شرکتهای تازه تأسیسی است که حتی ممکن است هیچ تجربه عملیاتی نداشته باشند. شرکتهای نوپایی که از ایدههای ناب و آیندهدار برخوردار هستند، میتوانند به کمک انواع سرمایه گذاری خطر پذیر (VC) در قبال واگذاری بخشی از سهام شرکت، از حمایت مالی، فنی و مدیریتی شرکتهای سرمایه گذاری خطر پذیر برخوردار شوند. این نوع شرکتها معمولاً در مدیریت شرکتهای پورتفولیو خود نیز مشارکت میکنند. آنها علاوهبر تأمین مالی، مدیران شرکتهای جوان را راهنمایی میکنند تا بتوانند برای رسیدن به موفقیت، به بهترین نحو تصمیمگیری کنند.

درواقع، حضور یک استارتاپ در سبد سرمایه شرکتهای سرمایهگذاری خطرپذیر، صرفا از جهت تأمین مالی و وجوه نقدی نیست. بلکه در این زمینه با اسمارت مانی یا پول هوشمند نیز مواجه هستیم که نشان میدهد دانش و تجربه ویسی نیز بخشی از سرمایهای است که به استارتاپها و بنیانگذاران جوان منتقل میشود.

انواع مختلف سرمایه گذار خطرپذیر

همان طور که از نام این دسته از شرکتهای سرمایهگذاری، میتوان حدس زد، شرکتهای سرمایه گذاری خطر پذیر به دنبال شرکتهای سامان یافته و مطمئن نیستند؛ بلکه در شرکتها و کسبوکارهایی سرمایه گذاری میکنند که به دلیل نبود تجربه عملی کافی ریسک بالایی دارند اما با حمایت و راهنمایی بیشتر میتوانند به شرکتهای موفق و سودآوری تبدیل شوند. با وجود این، آنها برای تضمین سودآوری و کم کردن خطر زیان مالی، با استفاده از انواع ابزارهای ضمانتی قسمتی از سهام شرکتهای سرمایهپذیر را تصاحب میکنند.

ابزارهای ضمانتی مورد استفاده این سرمایهگذاران بسته به نوع سرمایهگذاری متفاوت خواهد بود. رایجترین روشهای ضمانت مالی سهام ممتاز و اوراق قرضه قابل تبدیل (اوراق بدون پشتوانه) هستند. نوع ابزاری که یک سرمایهگذار برای ضمانت انتخاب میکند به ویژگیهای شرکت و خطرپذیری سرمایهگذار بستگی دارد.

میتوان انواع سرمایه گذاری خطر پذیر (VC) را با توجه به مرحله رشد کسبوکارها دستهبندی کرد. به طور کلی میتوان گفت هر چقدر یک شرکت جوانتر باشد، ریسک و خطر بیشتری برای سرمایهگذار دارد. مهمترین انواع سرمایه گذاری خطر پذیر عبارت هستند از:

- سرمایهگذاری مرحله بذری (Seed Capital): کسبوکارهای تازهتأسیس برای عملی کردن ایدههای خود و ارائه یک محصول نهایی به سرمایه احتیاج دارند. سرمایهگذاران بذری در ازای سهیم شدن در شرکت، ریسک سرمایهگذاری در یک شرکت نوپا را میپذیرند و سرمایه اولیه آنها را فراهم میکنند. استارتاپها پس از دریافت سرمایه در مرحله بذری، میتوانند برای دریافت سرمایه بیشتر جهت توسعه و ورود به بازار واقعی، نمونه محصول و خدمات نهایی خود را به سایر سرمایهگذاران خطرپذیر ارائه کنند.

- سرمایهگذاری استارتاپی: در این مرحله، استارتاپ نمونه نهایی محصول یا خدمات خود را تکمیل کرده و حداقل یک مدیر اجرایی تماموقت در آن مشغول به کار است. جذب سرمایه در این مرحله نیز دشوار است و معمولاً میتواند به جذب نیروی متخصص و مدیریتی، تحقیقات بازار، تکمیل محصول اولیه و امکان ورود به یک مارکت پلیس کمک کند.

- سرمایه مرحله اولیه: معمولاً استارتاپها در حدود دو الی سه سال از آغاز کار خود، پایههای کسبوکار خود را بنا میکنند. آنها در این مرحله برای اجرای فرآیندهای عملیاتی (مانند خط تولید) در سطح تجاری به سرمایه احتیاج دارند. سرمایه مورد نیاز در این مرحله بیشتر از مراحل قبل است اما در عوض برای سرمایهگذار خطر کمتری دارد.

- سرمایه رشد و توسعه: مدیران شرکتهای بالغی که موفق به حضور موثر در یک بازار میشوند، معمولاً به فکر رشد و توسعه کسبوکار برای افزایش حجم تولید، محصولات جدید و ورود به بازارهای دیگر خواهند افتاد. سرمایه مورد نیاز در این مرحله به آنها کمک میکند برنامه توسعه کسبوکار خود را با سرعت و سهولت بیشتری اجرا کنند. سرمایهگذاران در این مرحله معمولا سهام کمتر یا به اصطلاح سهام اقلیت را ترجیح میدهند.

- سرمایه مرحله نهایی: تامین مالی مرحله نهایی ویژه شرکتهایی است که از مرحله استارتاپ گذر کردهاند و اثبات کردهاند که میتوانند فروش قابل توجهی داشته باشند. شرکتها در این مرحله ساختار سازمانی نسبتاً تثبیتشدهای دارند و فرآیندهای عملیاتی آنها بهصورت قابل اعتماد در حال اجرا شدن است. به همین دلیل سرمایهگذاری در این نوع شرکتها ریسک کمتری برای سرمایهگذار دارد. همچنین سهام سرمایهگذار در این نوع شرکتها قابلیت نقدشوندگی بیشتری دارد.

- تأمین مالی پلی (Bridge Financing): شیوهای موقت برای تأمین مالی است که به شرکتها کمک میکند هزینههای کوتاهمدت خود را پوشش دهند تا به نقطهای برسند که بتوانند به گزینههای تأمین مالی بلندمدت دست پیدا کنند. در واقع این نوع تأمین مالی که به عنوان وام پلی (Bridge Loan) نیز شناخته میشود، مانند پلی میان تأمین مالی کوتاهمدت و جذب سرمایه بلندمدت عمل میکند. تأمین مالی پل معمولاً توسط انواع شرکتهای سرمایه گذاری خطر پذیر (VC) و بانکهای سرمایهگذار انجام میشود. این نوع جذب سرمایه معمولاً هزینه زیادی برای وامگیرنده به همراه دارد. این شیوه تأمین سرمایه همچنین در مرحله عرضه عمومی اولیه (IPO) برای پوشش دادن هزینههای انتشار اوراق بهادار نیز استفاده میشود.

مزایا و معایب انواع سرمایه گذاری خطرپذیر VC

اما چرا کسبوکارها و بهویژه کسبوکارهای نوپا به دنبال جذب سرمایه از ونچر کپیتالها هستند؟ در ادامه به بررسی دلایل این امر میپردازیم. جذب سرمایه خطر پذیر مزایای متعددی دارد؛ گاهی اوقات این نوع تأمین مالی بهترین گزینهای است که استارتاپهای چابک که به دنبال رشد و توسعه سریع هستند پیش روی خود دارند. تأمین مالی تنها مزیتی نیست که شرکتهای سرمایه گذار خطر پذیر برای استارتاپها فراهم میکنند. آنها میتوانند به جذب سرمایه بیشتر از منابع دیگر نیز کمک کنند. مهمترین مزایای انواع سرمایه گذاری خطر پذیر (VC) عبارت هستند از:

- دسترسی به حجم زیادی از سرمایه: بسیاری از شرکتهای استارتاپی برای تأمین مالی به اخذ وام روی میآورند. در روشهای سنتی تأمین مالی به دلیل خطر پذیری پایین بانکها مبلغ وام اعطایی معمولاً پایین است. علاوه بر این، اثبات وجود شرایط بازگشت سرمایه برای شرکتهای نوپا دشوار است. اما صندوقهای سرمایه گذاری خطر پذیر معمولاً با ویژگیهای اکوسیستم استارتاپی آشنا هستند و با توجه به مرحله رشد هر شرکت، مبالغ مختلفی را سرمایهگذاری میکنند که میتواند بسیار بیشتر از وام بانکی باشد.

- رهایی از بازپرداخت ماهانه: یک شرکت استارتاپی در مراحل اولیه کار خود با انواع هزینهها مواجه است. به طور معمول بازپرداخت اقساط وام به صورت ماهانه صورت میگیرد و میتواند فشار مضاعفی را به صاحبان کسبوکار وارد کند. در مقابل، سرمایهگذاران خطرپذیر در ازای تأمین مالی یک استارتاپ، معمولاً در سهام استارتاپ شریک میشوند که افق دید بلندمدتتری را ایجاد میکند. در این صورت سرمایه در گردش استارتاپ آزادتر خواهد بود که میتواند در بهبود محصولات، جذب نیروی متخصص و توسعه عملیات تجاری نقش پررنگی ایفا کند.

- عدم نیاز به وثیقه مالی: بسیاری از روشهای سنتی تأمین مالی، مدیران کسبوکار را وادار میکنند که انواع مختلفی از اموال شخصی خود را برای ضمانت بازگشت سرمایه در اختیار سرمایهگذار قرار دهند. اما در اغلب شرکتهای سرمایه گذار خطر پذیر (VC) چیزی بهعنوان وثیقه اموال شخصی وجود ندارد.

- ارائه خدمات مدیریتی و مشاوره حرفهای: بسیاری از شرکتهای سرمایه گذاری خطر پذیر در توسعه کسبوکارها دستی بر آتش دارند و با انواع مشکلات روزمره تا بلندمدتی که پیش روی استارتاپها قرار دارد آشنا هستند. حتی اگر خود این شرکتها تجربه استارتاپی نداشته باشند، با استارتاپهای بسیاری همکاری کردهاند و میتوانند تجربیات ارزشمند خود را با مدیران جوان استارتاپ در اختیار بگذارند. مدیران استارتاپ میتوانند از مشاوره سرمایهگذار در حوزههایی مانند جذب نیروی متخصص، مدیریت ریسک و برنامهریزی مسیر رشد تجاری استفاده کنند.

- قابلیت شبکهسازی: شرکای سرمایهگذار خطرپذیر ممکن است تا نیمی از زمان و انرژی خود را در شبکهسازی میان شرکتهای پورتفولیو خود صرف کنند. یک استارتاپ علاوه بر همکاری با شرکت سرمایه گذار خطر پذیر میتواند با سایر شرکتهایی که تحت پشتیبانی آن هستند همکاری کند. با وجود یک شبکه ارتباطی حرفهای، مدیران و صاحبان کسبوکار میتوانند همکاریهای جدیدی شکل دهند، نیروهای متخصص استخدام کنند و در آینده راندهای جدید جذب سرمایه را اجرا کنند.

- تقویت حسن شهرت در بازار: اغلب سرمایهگذاران خطرپذیر، در زمینه روابط عمومی و مدیریت رسانه تیمهای متخصصی را تشکیل میدهند. طبیعتاً ایجاد حسن شهرت استارتاپهای زیرمجموعه در بازار، کاملاً در راستای منافع سرمایهگذار خواهد بود. همکاری با یک شرکت مشهور در زمینه سرمایه گذاری خطر پذیر، اعتبار یک استارتاپ نوپا را در میان همکاران، شرکا، کارکنان و مشتریان بهبود خواهد داد.

- کمک به جذب سرمایه در آینده: شرکتهای سرمایهگذار خطرپذیر معمولاً درصدی از سهام یک استارتاپ را تصاحب میکنند. در این صورت جایگاه خود را در یک استارتاپ تثبیت میکنند و برای افزایش سود خود مجبور نیستند سرمایه گذاری خود را افزایش دهند. کافی است استارتاپهای زیرمجموعه خود را به سایر سرمایهگذاران معرفی میکنند تا به کمک سرمایه جذب شده، ارزش مالی استارتاپ و البته ارزش سهم خود را افزایش دهند. انواع سرمایه گذاران خطر پذیر (VC) سود خود را در موفقیت کسبوکارهای زیرمجموعه خود در بلندمدت میبینند.

مهمترین معایب همکاری با شرکتهای سرمایه گذار خطر پذیر

اگرچه برای مدیران کسبوکارهای نوپا، جذب سرمایه فراوان برای رشد و توسعه کسبوکار جذابیت زیادی دارد، اما همکاری با انواع سرمایه گذار خطر پذیر (VC) بیهزینه نیست و میتواند آزادی عمل صاحبان استارتاپ را کمرنگ کند. یک مدیر کسبوکار پس از سالها زحمت و تلاش پیوسته، ممکن است روزی به خود بیاید و ببیند که بخش عظیمی از سهام و مدیریت شرکت خود را با نماینده شرکت سرمایهگذار سهیم شده است. در مجموع مهمترین معایب همکاری با شرکتهای سرمایه گذار خطر پذیر عبارت هستند از:

- کاهش سهم مالکیت بنیانگذار شرکت: صاحبان استارتاپها در هنگام تنظیم قرارداد جذب سرمایه خطرپذیر، قسمتی از سهام خود از شرکت را به سرمایهگذار واگذار میکنند. بسیاری از آنها در مراحل بعدی رشد به سرمایه بیشتری احتیاج خواهند داشت و به مرور، سهم خود در مالکیت، مدیریت و تصمیمگیری شرکت را کمرنگتر میکنند. بنیانگذاران استارتاپ برای کمینه کردن این ریسک، بهتر است در هنگام بستن قرارداد مبلغ سرمایه مورد نیاز و درصد سهم واگذارشده را با احتیاط بیشتری تعیین کنند.

- منحرف کردن تمرکز از اداره کسبوکار: آشنایی با سرمایهگذار و جذب سرمایه میتواند فرآیند زمانبری باشد. این مسئله موجب میشود صاحبان کسبوکار بخشی از زمان خود را به جای مدیریت و اجرای کسبوکار، به فرآیندهای جذب سرمایه معطوف کند. آنها همزمان با تلاش برای جذب سرمایهگذار، باید فرآیندهای عملیاتی کسبوکار خود را نیز اداره کنند تا با استانداردهای خود و سرمایهگذاران همخوانی پیدا کنند.

- کمبود سرمایه گذار خطر پذیر: بر اساس گزارشی از اتحادیه ملی سرمایه گذاری خطرپذیر آمریکا (NVCA) تا آخر سال ۲۰۲۲ در آمریکا حدود ۱۶ هزار قرارداد سرمایه گذاری خطر پذیر ثبت شده است. اما در حدود ۶۹ درصد (۱۱ هزار مورد) از آنها قبلاً سرمایه خطرپذیر جذب کرده بودند. سرمایه گذاران خطر پذیر به ازای هر هزار درخواست جذب سرمایه، تنها با سه یا چهار شرکت قرارداد میبندند. برای استارتاپهایی که برای اولین بار به دنبال جذب سرمایه هستند، گزینههای دیگری مانند مراکز رشد، شتابدهندهها و سرمایهگذاران فرشته وجود دارد که حجم کمتری از سرمایه را در اختیار آنها خواهند گذاشت.

- هزینه نسبتاً بالا: برای یک بنیانگذار استارتاپ، ممکن است واگذاری قسمتی از سهام شرکت به یک سرمایهگذار پرهزینهتر از اخذ وام بانکی تمام شود. اما هزینه سهم واگذارشده زمانی مشخص میشود که شرکت ارزشگذاری شده و به فروش برسد. اگرچه سرمایهگذاران خطرپذیر مزایایی بیش از تأمین مالی خواهند داشت، اما نباید هزینه همکاری با آنان را نادیده گرفت.

- مشارکت سرمایه گذار در تصمیمات هیئت مدیره استارتاپ: گاهی استارتاپها در هنگام وضع قرارداد جذب سرمایه گذار خطرپذیر باید ساختار درونسازمانی خود را تغییر دهند و نماینده شرکتهای سرمایه گذار را در هیئتمدیره جای دهند. با این کار، قدرت کنترل و نقش صاحبان کسبوکار در انواع تصمیمگیریهای تجاری کمرنگتر خواهد شد.

- بالا بودن سطح انتظار از رشد کسبوکار: شرکتهای سرمایه گذاری خطر پذیر در ازای تأمین سرمایه مالی و معنوی، انتظار دارند یک استارتاپ به اندازهای از رشد و پیشرفت برسد که در هنگام فروش شرکت و یا عرضه عمومی اولیه، بازگشت سرمایه و سود مورد نظر خود را برای آنان تضمین کند. این انتظارات علاوهبر این که ممکن است با اهداف تجاری و برنامهریزی زمانی صاحب کسبوکار همخوانی نداشته باشد، فشار زیادی را به او وارد خواهد کرد. علاوهبراین در صورت فراهم نکردن انتظارات سرمایهگذار، ممکن است از ادامه همکاری با استارتاپ منصرف شوند.

انواع نمونه قرارداد سرمایه گذاری خطرپذیر کدامند؟

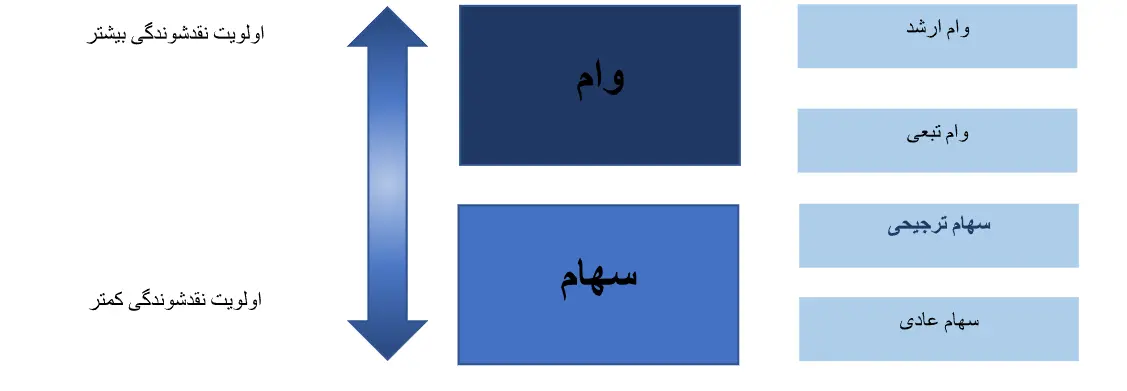

قراردادهای سرمایه گذاری خطر پذیر انواع مختلفی دارند. پیشتر در این مطلب به انواع سرمایه گذاری خطر پذیر (VC) با توجه به مرحله رشد کسبوکار سرمایهپذیر اشاره کردیم. علاوه بر آن، میتوان قراردادهای سرمایه گذاری خطر پذیر را با توجه به نوع ابزار تضمین مالی مورد استفاده در قرارداد به صورت زیر دستهبندی کرد:

- وام قابل تبدیل: یکی از رایجترین ابزارهای مالی مورد استفاده در قراردادهای سرمایه گذاری خطر پذیر، سفتههای قابل تبدیل است. سفته ابزاری برای صدور وام کوتاهمدت است که با هدف تبدیل به پول نقد در هنگام وقوع رویدادهای مالی مانند تسویه حساب، عرضه عمومی اولیه و تصاحب و تملک تنظیم میشود. از آنجایی که در این نوع قرارداد، سفته نوعی وام است، تاریخ سررسید و نرخ بهره مشخصی دارد. ارزشی که سفته در رویدادهای مالی مذکور پیدا میکند، عموماً به دو عامل سقف ارزشگذاری (Valuation Cap) و نرخ بهره (Discount Rate) تعیین شده بستگی خواهد داشت.

- قرارداد SAFE: قرارداد ساده سهیم شدن در آینده (Simple Agreement for Future Equity) یا قراداد سیف نوعی وثیقه قابل تبدیل است که به سهامدار اجازه میدهد در آینده مقدار توافقی از سهام یک شرکت را در ازای قیمت مشخص و موعد معینی خریداری کند.

- سهام ترجیحی (Preferred Equity): نوعی سهام است که معمولاً شرکتها آن را به کارکنان اولیه و کلیدی خود واگذار میکنند. این نوع از سهام نسبت به سهام عادی شرکت ارجحیت دارد و میتواند امتیازاتی مانند حق رأی را نیز در بر بگیرد. به همین دلیل سرمایهگذاران خطرپذیر علاقه زیادی به این نوع از قراردادها دارند.

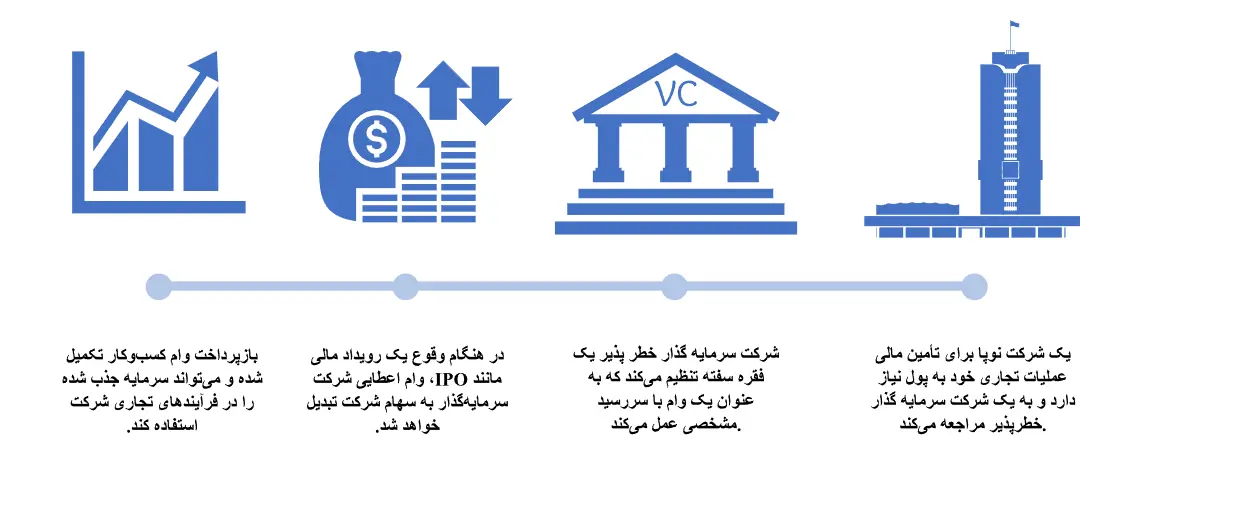

صندوق سرمایه گذاری خطر پذیر چگونه کار میکند؟

یک صندوق سرمایه گذاری خطر پذیر مانند هر شرکت خصوصی دیگر، تعدادی سرمایهگذار دارد که هر کدام در ازای پرداخت مبلغ مشخصی، درصدی از سهام صندوق را خریداری میکنند. وقتی یک صندوق سرمایه گذاری خطر پذیر در یک استارتاپ سرمایه گذاری میکند، در درصد مشخصی از سهام شرکت سهیم میشود. به طور کلی، شرکتهای سرمایه گذاری خطر پذیر چیزی در حدود ۱۰ الی ۲۰ درصد از سهام یک استارتاپ تازه تأسیس را تصاحب میکنند. سپس، صندوق VC در فرصتی مناسب سهام خود را میفروشد و گاهی بیش از ۱۰ برابر سود کسب میکند. انواع سرمایه گذاری خطر پذیر (VC) معمولاً در چهار موقعیت زیر با فروش سهام به پایان میرسند:

- در عرضه عمومی اولیه (IPO)، زمانی که سهام یک شرکت در بازار بورس و حتی صرافیهای متعلق به شرکت سرمایهگذار برای عموم مردم عرضه میشود.

- هنگامی که یک شرکت بزرگتر، استارتاپ را خریداری میکند سهامی که صندوق VC در اختیار دارد، در ازای پول به شرکت خریدار فروخته میشود.

- فروش مجدد سهام به صاحبان استارتاپ که معمولاً در مراحل نهایی رشد یک استارتاپ اتفاق میافتد.

- ورشکستگی نیز موجب اتمام قرارداد سرمایهگذاری میشود.

سپس، صندوق VC پول حاصل از فروش سهام خود را دریافت و آن را به سرمایهگذاران خود صندوق میپردازد.

تفاوت سرمایه گذاری فرشته با سرمایه گذاری خطر پذیر چیست؟

همان طور که گفته شد، یک صندوق سرمایه گذاری خطر پذیر معمولاً یک شرکت با تعدادی سرمایهگذار است که مجموع سرمایه آنها را در استارتاپها سرمایهگذاری میکند. در مقابل، سرمایهگذاران فرشته معمولاً افراد ثروتمندی هستند که اغلب به حوزه کاری شرکتهای تحت پشتیبانی خود علاقه شخصی دارند. در برخی موارد یک سرمایهگذار فرشته صرفاً به دلیل آشنایی با بنیانگذار کسبوکار یا امید به پیشرفت استارتاپ در آن سرمایهگذاری میکنند.

معمولاً یک سرمایه گذار فرشته نیز در ازای سرمایه خود قسمتی از سهام شرکت را تصاحب میکند. در نتیجه درست مانند انواع سرمایه گذاری خطر پذیر (VC)، سود سرمایهگذار فرشته نیز در گرو پیشرفت و توسعه شرکت سرمایهپذیر است.

تفاوت اصلی سرمایه گذاری فرشته با سرمایه گذاری خطر پذیر، منبع سرمایه است. صندوقهای VC از سرمایه سهامداران خود استفاده میکنند و سرمایهگذاران فرشته، ثروت شخصی خود را در استارتاپها سرمایهگذاری میکنند. علاوه بر این، سرمایه گذاری فرشته بهخلاف انواع سرمایه گذاری خطر پذیر (VC)، عموماً در مراحل ابتدایی رشد یک استارتاپ انجام میشود.

تفاوت سرمایه گذاری خطر پذیر (vc) و سرمایه گذار خطر پذیر شرکتی (cvc)

سرمایه گذاری خطر پذیر شرکتی (CVC) نوعی سرمایه گذاری خطر پذیر است که در آن یک شرکت بزرگ در استارتاپهای تازه تأسیسی سرمایه گذاری میکند که فعالیت آنها با اهداف استراتژیک شرکت مادر همسو باشد. در این روش، سازمان سرمایهگذار علاوه بر تأمین مالی، خدماتی مانند پشتیبانی استراتژیک و عملیاتی نیز ارائه میدهد و در مقابل سهام یا درصدی از مالکیت استارتاپ را در اختیار میگیرد.

سرمایه گذاری خطر پذیر شرکتی با سرمایه گذاری خطر پذیر عادی تفاوت دارد. صندوقهای VC اغلب تنها به دنبال سود مستقیم مالی هستند؛ در صورتی که برای صندوقهای CVC، همسویی با اهداف استراتژیک شرکت اصلی اهمیت زیادی دارد. بسیاری از شرکتهای موفق و بزرگ صندوقهای سرمایه گذاری خطر پذیر شرکتی تأسیس میکنند و در بستر آن در مجموعهای از استارتاپها سرمایهگذاری میکنند که علاوه بر سودآوری عادی، به بهبود کالاها، خدمات و ارتقای فناوریهای شرکت اصلی و حتی سایر استارتاپهای تحت پشتیبانی کمک کنند. تیمهای CVC معمولاً از نزدیک به عملکرد شرکتهای تحت پشتیبانی میپردازند.

علاوه بر این، فرآیند سرمایه گذاری میان VC و CVC متفاوت است. مهمترین این تفاوتها عبارتاند از:

- همسویی استراتژیک: همان طور که گفته شد، صندوقهای CVC معمولاً در استارتاپهایی سرمایهگذاری میکنند که در بلندمدت، حافظ اهداف استراتژیک شرکت مادر باشند. آنها پیش از اقدام به سرمایهگذاری ابتدا اهداف استارتاپ را با اولویتهای استراتژیک خود تطبیق میدهند.

- افق دید بلندمدت: اغلب صندوقهای CVC در مقایسه با سرمایه گذاران خطر پذیر افق دید بلندمدتتری دارند. صندوقهای VC معمولاً پس از حدود ۵ الی ۷ سال از سهام خود را میفروشند و از قرارداد خارج میشوند. اما صندوقهای CVC ممکن است تا سالها به پشتیبانی از شرکتهایی که به عملکرد آنان کمک میکند ادامه دهند.

- ساختار مدیریتی: از آنجایی که شرکتهای مادر CVC به شدت در پی موفقیت شرکتهای پورتفولیو خود هستند، ممکن است بیشتر از صندوقهای سرمایه گذاری خطر پذیر عادی در فعالیتها و تصمیمگیریهای روزمره یک استارتاپ مداخله کنند. آنها معمولاً عضو هیئت مدیره هر کدام از استارتاپهای زیرمجموعه خود هستند و یا شیوه دیگری را برای مدیریت و نظارت بر همسو بودن عملکرد استارتاپها با اهداف راهبردی شرکت مادر در نظر میگیرند.

کلام آخر

سرمایه گذاری خطر پذیر در پیشبرد نوآوری و رشد اقتصادی دنیای امروز نقش اساسی ایفا میکند. شناخت تفاوتهای میان انواع سرمایه گذاری خطر پذیر (VC) برای سرمایهگذاران و کارآفرینانی که در دنیای متغیر تأمین مالی به دنبال پیشرفت هستند، امری حیاتی است. سرمایه گذاری خطر پذیر چه در قالب سرمایهگذاری بذر باشد و چه سرمایه گذاری در مراحل نهایی رشد یک استارتاپ، هر کدام از انواع سرمایه گذاری خطر پذیر مزایا و چالشهای ویژهای را به دنبال دارند.

با شناخت تفاوتهای میان انواع این منابع تأمین مالی، صاحبان استارتاپ میتوانند با توجه به نیازها و اهداف تجاری خود روشی را برای تأمین مالی کسبوکار یا پروژههای خود در پیش بگیرند که هزینههای مورد نیاز برای پیشرفت آنان را تضمین کند. امروزه دنیای سرمایه گذاری خطر پذیر نیز مانند سایر جنبههای کسبوکار در حوزههای مختلف، کاملاً رقابتی است. واقعیت این است که حدود ۹۰ درصد از استارتاپها با شکست مواجه میشوند و از این میان، عمر ۱۰ درصد از آنها به یک سال هم نمیرسد.

با وجود این، حجم جهانی سرمایه گذاری خطر پذیر در سال ۲۰۲۲ از ۴۳۵ میلیارد دلار فراتر رفت. پس همان طور که کارآفرینان به دنبال سرمایه گذار هستند، شرکتهای سرمایه گذاری خطر پذیر نیز برای تضمین سودآوری خود به دنبال همکاری با شرکتهای جوان و خوشآتیه هستند. در نهایت با بهکارگیری نوع مناسب سرمایه گذاری خطر پذیر در زمان مناسب، کارآفرینان میتوانند جای پای خود را برای رشد و کسب سود در ماراتن موفقیت، محکم کنند.

نوشته آشنایی با انواع سرمایه گذاری خطر پذیر(vc) + نمونه قرارداد vc ها اولین بار در هفتهنامه شنبه. پدیدار شد.

برچسب ها :

ناموجود- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : 0